SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. smoketrader |Денежный рынок 2013 анализ статистических показателей

- 26 февраля 2014, 16:58

- |

Объем денежного рынка:

Объемы открытых позиций по операциям МБК и РЕПО были достаточно стабильны.

Рынок МБК где-то на 50-200 млрд. больше по объему РЕПО, однако с октября «спред» стал сужаться и в конце октября и в декабре РЕПО превосходил по объему МБК – что говорит о том, что банки «следят за своим риском» и переходят с необеспеченного рынка на рынок залоговый. Более того, надо заметить, что продолжается «тренд» увеличения позиций в РЕПО с ЦК (я уже писал об этом).

Рынок СВОП – напротив показал динамику роста (банки намного охотнее работали с валютой) – и если в начале 2013 разница между СВОП и МБК+РЕПО была в районе -100/+100 (т.е. и больше и меньше по объему), то, начиная с марта объем рынка СВОП стал постоянно «главенствовать» над МБК+РЕПО – в августе достигнув «пика» почти 850 млрд. – в ноябре снижение к началу года, затем снова рост 350-550 млрд.

( Читать дальше )

Объемы открытых позиций по операциям МБК и РЕПО были достаточно стабильны.

Рынок МБК где-то на 50-200 млрд. больше по объему РЕПО, однако с октября «спред» стал сужаться и в конце октября и в декабре РЕПО превосходил по объему МБК – что говорит о том, что банки «следят за своим риском» и переходят с необеспеченного рынка на рынок залоговый. Более того, надо заметить, что продолжается «тренд» увеличения позиций в РЕПО с ЦК (я уже писал об этом).

Рынок СВОП – напротив показал динамику роста (банки намного охотнее работали с валютой) – и если в начале 2013 разница между СВОП и МБК+РЕПО была в районе -100/+100 (т.е. и больше и меньше по объему), то, начиная с марта объем рынка СВОП стал постоянно «главенствовать» над МБК+РЕПО – в августе достигнув «пика» почти 850 млрд. – в ноябре снижение к началу года, затем снова рост 350-550 млрд.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

Блог им. smoketrader |35! Молодццы, давай исчО!

- 29 января 2014, 15:14

- |

Осталось 2 рубля до уровня 2009 года...

Девальвация в действии...

Кто там на той неделе не верил в 35? Получите))))

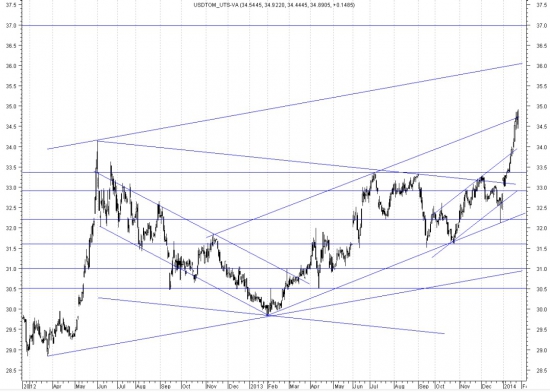

Вариант:

А потом ЦБР подождет и поднимет ключевую ставку на 0,25-0,5% — инфляция конечно будет, но и при таком росте бакса — она тоже есть...

Вариант графика:

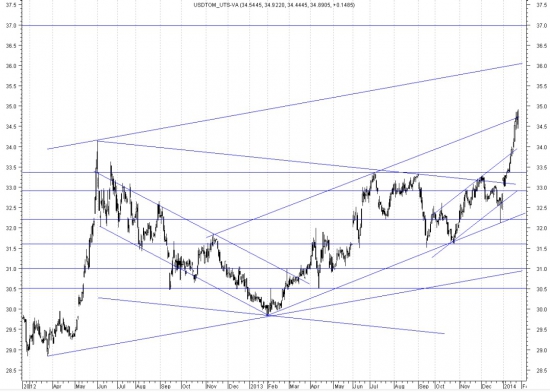

Вариант графика 2:

Девальвация в действии...

Кто там на той неделе не верил в 35? Получите))))

Вариант:

А потом ЦБР подождет и поднимет ключевую ставку на 0,25-0,5% — инфляция конечно будет, но и при таком росте бакса — она тоже есть...

Вариант графика:

Вариант графика 2:

Блог им. smoketrader |Ликвидность: 3 в 1. Денежный рынок в январе, аукционы РЕПО ЦБР, РЕПО с ЦК

- 29 января 2014, 13:55

- |

Аукцион РЕПО ЦБР овернайт:

ВНИМАНИЕ!!!

«Основными инструментами регулирования ликвидности банковского сектора будут оставаться операции Банка России на аукционной основе на срок 1 неделя.

При этом в целях создания условий для более активного перераспределения средств на межбанковском рынке и повышения эффективности управления собственной ликвидностью кредитными организациями начиная с 1 февраля 2014 года Банк России прекратит проведение на ежедневной основе аукционов РЕПО на срок 1 день и будет использовать операции РЕПО на аукционной основе на сроки от 1 до 6 дней в качестве инструмента «тонкой настройки».

В случае возникновения необходимости компенсации эффектов резких изменений уровня ликвидности банковского сектора вследствие действия автономных факторов или изменений спроса кредитных организаций на ликвидность Банк России будет оперативно принимать решение о проведении указанных операций.»

( Читать дальше )

ВНИМАНИЕ!!!

«Основными инструментами регулирования ликвидности банковского сектора будут оставаться операции Банка России на аукционной основе на срок 1 неделя.

При этом в целях создания условий для более активного перераспределения средств на межбанковском рынке и повышения эффективности управления собственной ликвидностью кредитными организациями начиная с 1 февраля 2014 года Банк России прекратит проведение на ежедневной основе аукционов РЕПО на срок 1 день и будет использовать операции РЕПО на аукционной основе на сроки от 1 до 6 дней в качестве инструмента «тонкой настройки».

В случае возникновения необходимости компенсации эффектов резких изменений уровня ликвидности банковского сектора вследствие действия автономных факторов или изменений спроса кредитных организаций на ликвидность Банк России будет оперативно принимать решение о проведении указанных операций.»

( Читать дальше )

Блог им. smoketrader |USDRUB - новая реальность?!

- 24 января 2014, 11:14

- |

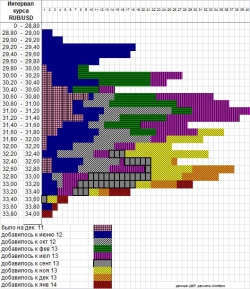

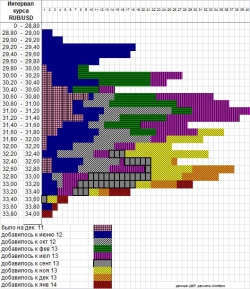

USDRUB на валютной сессии, недавно «миновал» значимый уровень в 34 рубля. Инвесторы однозначно «зашевелились». А как мы знаем из теханализа – сначала покупают профучастники, затем наиболее осведомленные и затем – массы… До второй группы, похоже мы (рынок) уже добрались. Еще немного – я думаю 34,5 хватит – и население побежит в обменники. И тренд продолжится с «ускорением» — 35 со «свистом» = 36-37 с остановками и «пессимистично» – 40-41.

ИМХО, Центральный Банк, находится на «развилке»: или «полет нормальный» к 36-37 – и все средства у населения будут в долларах под подушкой. Или же «остановить» и «сбить» на 1,5-2 рубля => 32-32,5 – не допуская «чехарды в массах».

За рост – население «активно» выходит из депозитов (в банках РФ – декабрь 2013 – худший месяц по привлечению депозитов за последние 5 лет) и в конве «Чистка банковской системы» — повышение курса – что приведет к тому, что снимут депозиты (и мелкие и средние банки «задефолтятся» по ликвидности – в «тему». А тут еще потраченные средства на «Олимп» — и звучали мнения, что достаточно слабый рубль «отобьет» все расходы… И ЦБР сказал – «мы уходим с валютного таргетирования – учитесь жить при волатильном рынке» => «подняли ладони – мы тут не при чём – это все – рынок»… А если население забрало депозиты – ЦБР поддерживает 312-м аукционом (под нерыночные активы) и банки также будут покупать бакс… Да и честно – больше нечего брать на рынке-то… акции – сдулись (2-3 фишки это не рынок); облигации «скукожились» до «телефонного мирка» да и заложены/перезаложены в аукционах у ЦБР; фучерсы/опционы – клиенты «десяти_тысяче_рублевые» — на них денег не заработать => валюта (и быть может еще евробонды, причем небанковские)…

За снижение – рост доллара приведет к некоторой «панике» населения – вывод денег в «серый» свет (а то и в «черный»). Хотя, вроде как, Мегарегулятор в «Крестовый поход» пошел — за «белый» рынок… Ну и «техническая» картина показывает экстремум – перекупленность – что есть сигнал на шорт…

При этом – повторяюсь – может быть время гистограммы прошло и впереди новая «реальность»:

smoketrader.ru/index.php/actual/154-usdrub240114

(Пы. Сы. в топике использована новая «фишка» — комментят только друзья)

ИМХО, Центральный Банк, находится на «развилке»: или «полет нормальный» к 36-37 – и все средства у населения будут в долларах под подушкой. Или же «остановить» и «сбить» на 1,5-2 рубля => 32-32,5 – не допуская «чехарды в массах».

За рост – население «активно» выходит из депозитов (в банках РФ – декабрь 2013 – худший месяц по привлечению депозитов за последние 5 лет) и в конве «Чистка банковской системы» — повышение курса – что приведет к тому, что снимут депозиты (и мелкие и средние банки «задефолтятся» по ликвидности – в «тему». А тут еще потраченные средства на «Олимп» — и звучали мнения, что достаточно слабый рубль «отобьет» все расходы… И ЦБР сказал – «мы уходим с валютного таргетирования – учитесь жить при волатильном рынке» => «подняли ладони – мы тут не при чём – это все – рынок»… А если население забрало депозиты – ЦБР поддерживает 312-м аукционом (под нерыночные активы) и банки также будут покупать бакс… Да и честно – больше нечего брать на рынке-то… акции – сдулись (2-3 фишки это не рынок); облигации «скукожились» до «телефонного мирка» да и заложены/перезаложены в аукционах у ЦБР; фучерсы/опционы – клиенты «десяти_тысяче_рублевые» — на них денег не заработать => валюта (и быть может еще евробонды, причем небанковские)…

За снижение – рост доллара приведет к некоторой «панике» населения – вывод денег в «серый» свет (а то и в «черный»). Хотя, вроде как, Мегарегулятор в «Крестовый поход» пошел — за «белый» рынок… Ну и «техническая» картина показывает экстремум – перекупленность – что есть сигнал на шорт…

При этом – повторяюсь – может быть время гистограммы прошло и впереди новая «реальность»:

smoketrader.ru/index.php/actual/154-usdrub240114

(Пы. Сы. в топике использована новая «фишка» — комментят только друзья)

Блог им. smoketrader |Какие инструменты использовать?! (портфель)

- 14 января 2014, 14:48

- |

Ситуация в банковском секторе вносит существенные коррективы в формирование портфеля, и если ранее при выборе фондовый рынок vs депозит – однозначное предпочтение было в пользу банковского «продукта», то теперь риски там выше, при такой же доходности или ниже… Хотя и отечественные брокеры не выглядят «панацеей». Еще один риск – больше риск размещения средств на депозите для иностранцев (в частности – американских граждан) – поскольку, ходят слухи, что РФ присоединится к FATCA (раскрытие информации о счетах).

Формирование портфеля достаточно «классическое» — серьезных изменений по сравнению с прошлым годом – нет (единственное – снижение доли депозита в портфеле):

Облигации – ОФЗ, облигации с рейтингом ВВВ – преимущественно корпоративный сектор. Если в портфеле есть банковские облигации (исключая гос.банки) – при оферте или погашении – выходить. При «непреодолимом» желании остаться в банковских бондах – рекомендация – обратить внимание на евробонды.

( Читать дальше )

Формирование портфеля достаточно «классическое» — серьезных изменений по сравнению с прошлым годом – нет (единственное – снижение доли депозита в портфеле):

Облигации – ОФЗ, облигации с рейтингом ВВВ – преимущественно корпоративный сектор. Если в портфеле есть банковские облигации (исключая гос.банки) – при оферте или погашении – выходить. При «непреодолимом» желании остаться в банковских бондах – рекомендация – обратить внимание на евробонды.

( Читать дальше )

Блог им. smoketrader |Watch list (на основе баланса - по чистой прибыли)

- 13 января 2014, 15:54

- |

Аутсайдеры по чистой прибыли (по декабрьской отчетности):

Рекомендую — смотреть банки в «динамике»…

Тем, у кого депозиты в этих банках — «бежать сломя голову» не стоит (до 700к — АСВ), тем у кого «поболее» — внимательно смотреть отчетность, если нахождение в аутсайдерах продолжается — снижать сумму…

МДМ сейчас похож на «мусоросборник», однако у банка есть обращаемые бонды и не факт, что его «погасят» — но последнее место по прибыли, конечно, «напрягает». Бонды банка «просели» вместе с рынком — повышенного риска пока там не отражено. Выпуск: 11 млрд. бондов (для банка его уровня это мало)…

Петрокоммерц, Ренессанс Кредит, Мой Банк — тоже есть бонды

http://smoketrader.ru/index.php/actual/152-watchlist130114

- МДМ Банк, чистая прибыль -2 млрд., банк доначисляет себе резервы.

- Солидарность — банк санируется ЦБРом, тоже доначисление

- Национальный Резервный Банк

- Петрокоммерц

- Ренессанс Кредит

- Банк БЦК-Москва

- Балтийский Банк

- Мой Банк

- Юниаструм Банк — растет посрочка по кредитам

- Адмиралтейский

Рекомендую — смотреть банки в «динамике»…

Тем, у кого депозиты в этих банках — «бежать сломя голову» не стоит (до 700к — АСВ), тем у кого «поболее» — внимательно смотреть отчетность, если нахождение в аутсайдерах продолжается — снижать сумму…

МДМ сейчас похож на «мусоросборник», однако у банка есть обращаемые бонды и не факт, что его «погасят» — но последнее место по прибыли, конечно, «напрягает». Бонды банка «просели» вместе с рынком — повышенного риска пока там не отражено. Выпуск: 11 млрд. бондов (для банка его уровня это мало)…

Петрокоммерц, Ренессанс Кредит, Мой Банк — тоже есть бонды

http://smoketrader.ru/index.php/actual/152-watchlist130114

Блог им. smoketrader |Мнение: А что если... (опять про ЦБР)

- 13 января 2014, 11:01

- |

Дано:

Банковская система РФ имеет 2 проблемы:

В 2013 ЦБР начинает выявлять «некачественные» банки, что выражается, сначала в 69-Т; затем — летом регулятор активно «мониторит» рынок; в сентябре появляется жесткий 172-Т; и в ноябре «встряска» банковского сектора – Мастер-Банк.

При этом всем – не «наливается» ликвидность – останавливается перераспределение средств в банковской системе («встает» МБК, снижаются остатки на кор.счетах).

Результат:

Банки начинают испытывать проблемы ликвидности и «выпадать» из системы.

( Читать дальше )

Банковская система РФ имеет 2 проблемы:

- Качество активов

- Сомнительные операции

В 2013 ЦБР начинает выявлять «некачественные» банки, что выражается, сначала в 69-Т; затем — летом регулятор активно «мониторит» рынок; в сентябре появляется жесткий 172-Т; и в ноябре «встряска» банковского сектора – Мастер-Банк.

При этом всем – не «наливается» ликвидность – останавливается перераспределение средств в банковской системе («встает» МБК, снижаются остатки на кор.счетах).

Результат:

Банки начинают испытывать проблемы ликвидности и «выпадать» из системы.

( Читать дальше )

Блог им. smoketrader |Денежный рынок: "Год минувший, год идущий…2013/2014" (что запомнилось + прогноз)

- 08 января 2014, 22:02

- |

Пришло время подвести некоторые итоги – окинуть взглядом основные моменты 2013 и сделать несколько прогнозов относительно 2014:

2013:

Прошедший год, наверное, стоит назвать годом ЦБР – поскольку «главный регулятор страны» начал 2013 с усиления своего контроля над банковским сектором, и закончил – активным «отбором» лицензий, что, мягко говоря, слабо «прогнозировалось» ранее. С начала года ЦБР внедрил большое количество новых методик, позволяющих контролировать деятельность банков – я бы хотел отметить апрельский 69-Т и сентябрьский 172-Т (если по первому есть методики расчета, то по второму «не особо и есть»…).

Важно отметить, что в сентябре ЦБР сменил роль ключевой ставки – до 2016 ключевую «роль» будет играть ставка недельного РЕПО ЦБР – т.е. 5,5% (ставка рефинансирования – без изменений). Все абсолютно – логично – уже давно «рабочей» ставкой была овернайт (те же 5,5%).

( Читать дальше )

2013:

Прошедший год, наверное, стоит назвать годом ЦБР – поскольку «главный регулятор страны» начал 2013 с усиления своего контроля над банковским сектором, и закончил – активным «отбором» лицензий, что, мягко говоря, слабо «прогнозировалось» ранее. С начала года ЦБР внедрил большое количество новых методик, позволяющих контролировать деятельность банков – я бы хотел отметить апрельский 69-Т и сентябрьский 172-Т (если по первому есть методики расчета, то по второму «не особо и есть»…).

Важно отметить, что в сентябре ЦБР сменил роль ключевой ставки – до 2016 ключевую «роль» будет играть ставка недельного РЕПО ЦБР – т.е. 5,5% (ставка рефинансирования – без изменений). Все абсолютно – логично – уже давно «рабочей» ставкой была овернайт (те же 5,5%).

( Читать дальше )

Блог им. smoketrader |Денежный рынок (информация к размышлению)

- 24 декабря 2013, 17:25

- |

Приближается конец года, и все более «ощущается» дефицит ликвидности. При этом, важно заметить, что ЦБР активно старается поддерживать рынок ликвидностью — с середины ноября и на овернайте и на недельном РЕПО отмечается рост предложения.

При этом, вопрос в том, что у банков (те кто занимает деньги у ЦБР через аукцион РЕПО) — практически закончилось обеспечение, и именно поэтому (а не потому, что — не нужно) такая большая разница между предложением и исполнением. Ставки на аукционе — в районе 5,5%.

Сальдо операций ЦБР по предоставлению/абсорбированию ликвидности в течении года увеличивалось в отрицательную сторону. Если сравнивать соответствующие периоды 2012 и 2013 гг — отрицательное сальдо увеличилось примерно на 1 трлн. «Ускорение» вызвано прежде всего надзорной политикой ЦБР — отток средств с коррсчетов; «замораживание» операций между контрагентами 2-3 круга.

Хотя, если оценить объем операций междилерское РЕПО + РЕПО с ЦК — серьезных изменений (снижения оборотов) нет.

( Читать дальше )

При этом, вопрос в том, что у банков (те кто занимает деньги у ЦБР через аукцион РЕПО) — практически закончилось обеспечение, и именно поэтому (а не потому, что — не нужно) такая большая разница между предложением и исполнением. Ставки на аукционе — в районе 5,5%.

Сальдо операций ЦБР по предоставлению/абсорбированию ликвидности в течении года увеличивалось в отрицательную сторону. Если сравнивать соответствующие периоды 2012 и 2013 гг — отрицательное сальдо увеличилось примерно на 1 трлн. «Ускорение» вызвано прежде всего надзорной политикой ЦБР — отток средств с коррсчетов; «замораживание» операций между контрагентами 2-3 круга.

Хотя, если оценить объем операций междилерское РЕПО + РЕПО с ЦК — серьезных изменений (снижения оборотов) нет.

( Читать дальше )

Блог им. smoketrader |Ассоциация Корпоративных Казначеев (круглый стол, Московская Биржа)

- 19 декабря 2013, 11:06

- |

Вчера, в здании Московской Биржи (на Воздвиженке) я посетил весьма интересный круглый стол.

Его проводил глава Ассоциации Корпоративных Казначеев Владимир Козинец (Директор Департамента казначейства и управления рисками РОЛЬФ). Тема «стола» - «Эффективное финансирование текущей деятельности компании».

В самом начале Х5 о традиционных источниках финансирования для «корпоратов» (кредиторская задолженность, овердрафты, краткосрочные казначейские кредитные линии).

Пример финансирования через «казначейские линии»:

( Читать дальше )

Его проводил глава Ассоциации Корпоративных Казначеев Владимир Козинец (Директор Департамента казначейства и управления рисками РОЛЬФ). Тема «стола» - «Эффективное финансирование текущей деятельности компании».

В самом начале Х5 о традиционных источниках финансирования для «корпоратов» (кредиторская задолженность, овердрафты, краткосрочные казначейские кредитные линии).

Пример финансирования через «казначейские линии»:

- Срочность линии – до года

- Срок транша – до 30 дней (до 90)

- Ставка МБК + маржа банка

- Подтверждение сделки – клиент-банк/Блум/Рейтер/бумажный носитель

- Предоставление средств – 1-1,5 часа после подтверждения

- Изменение транша – в рамках условий

- Реализация прочих сделок – депозиты (почти всегда); валюта (опционально – ГПБ делает)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс